Der Schlussverkauf bei der Autoversicherung wackelt. Immer weniger Autobesitzer können vom Preiskampf der Versicherer am Jahresende profitieren, denn der reguläre Kündigungstermin wird verstärkt über das ganze Jahr verteilt.

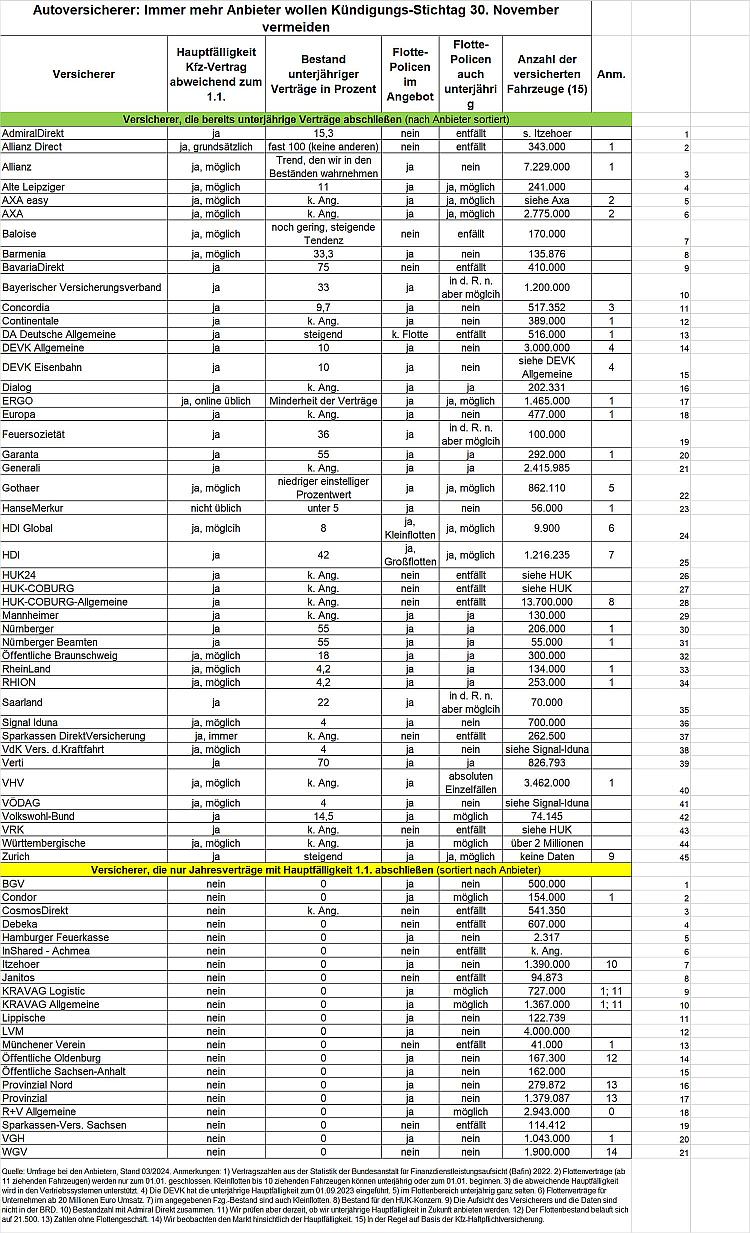

Weitere Assekuranzen wollen diese Regelung einführen. Das zeigt eine Umfrage, die dem Versicherungsmagazin vorliegt. Über 60 Autoversicherer haben geantwortet. Danach verteilen mittlerweile 45 Autoversicherer die sogenannte Hauptfälligkeit der Police über das ganze Jahr. Und nur noch 21 Anbieter halten an der alten Hauptfälligkeit zum Jahreswechsel fest.

Wettbewerb wird anspruchsvoller

Diesen Trend bestätigt auch Dennis Wittkamp, Fachkoordinator Schaden-/Unfall-Versicherung bei der Rating-Agentur Assekurata. Damit wollen sich die Kfz-Versicherer immer stärker dem Wettbewerbsrummel am Jahresende entziehen. „Durch die unterjährige Hauptfälligkeit wird der Wettbewerb für die Versicherer aus unserer Sicht ein Stück anspruchsvoller“, sagte Wittkamp anlässlich der Vorstellung des „Marktausblick Schaden-/Unfallversicherung 2024/2025“.

Die Versicherer müssten die Prämienbewegungen der Konkurrenten nun noch engmaschiger überwachen, um entsprechend reagieren zu können. Nun sei noch stärker als bisher das gesamte Jahr über „Preiskampf“. Wittkamp: „Darüber hinaus bietet die unterjährige Hauptfälligkeit jedoch auch die Chance, zeitnäher auf Schadenentwicklungen und Trends reagieren zu können.“

Vertrag jährt sich mitten im Jahr

Für viele Kunden gibt es somit eine gravierende Änderung bei ihrer Kfz-Versicherung. Betroffen sind auch Flottenpolicen von Unternehmen. Der Starttermin des Versicherungsschutzes ist dann auch der Zahl- und Kündigungstermin im nächsten Jahr. Lange Jahre hatten die Autoversicherer für alle Verträge immer die Hauptfälligkeit auf den 1.1. des Jahres festgelegt. Bis zu diesem Termin gab es bei unterjährigem Start der Police eine Zwischenrechnung.

Nun jährt sich für viele Autobesitzer der Schutz mitten im Jahr. Regulär können Kfz-Versicherungen einen Monat vor Hauptfälligkeit gekündigt werden. Bisher war der Stichtag für viele Autobesitzer daher der 30. November. Das ist aber nun oft hinfällig. Wer regulär kündigen will, muss in seinen Vertrag schauen und mindestens einen Monat vor Hauptfälligkeit kündigen. Der Marktbeobachter Nafi GmbH aus Höxter hat festgestellt, dass rund 31 Prozent aller bestehenden Verträge unterjährig sind. „Bei Kunden, die auf unserem Vergleichsportal selbst rechnen, gilt das sogar schon für 43 Prozent der Kfz-Policen“, stellt die Nafi-Versicherungsmathematikerin Ivana Höltring fest.

Kfz-Versicherung wahrscheinlich erst 2026 wieder in der Gewinnzone

Derzeit befindet sich die Autoversicherung deutlich in den roten Zahlen. So müssen die Versicherer nach einer Modellrechnung der Assekurata 2024 die Prämien für die Kfz-Versicherung um 18 Prozent erhöhen, wenn sie lediglich eine ausgeglichene Combined Ratio (CR) von 100 Prozent erreichen wollen. Möchte die Branche in die Gewinnzone fahren, also eine CR von beispielsweise 95 Prozent erreichen, müsste sie die Prämien schon um 24 Prozent erhöhen. Unterstellt wurde in der Prognose eine Kostensteigerung von 12,5 Prozent.

Aufgrund des hohen Wettbewerbs würden die Versicherer notwendige Erhöhungen aber nicht auf einen Schlag durchsetzen können. Assekurata rechnet daher damit, dass die Kfz-Versicherung erst 2026 oder sogar 2027 wieder in die Gewinnzone einschwenkt. Nach Einschätzung von Assekurata-Geschäftsführer Reiner Will sind die Kunden preissensibler geworden. Daher werde die Anhebung des Preisniveaus in der Kfz-Versicherung eine Zeit dauern.

Experte Wittkamp hält es nicht für ausgeschlossen, das einzelne Assekuranzen sich ganz aus der Kfz-Versicherung zurückziehen und ihre Bestände an andere Unternehmen übergeben könnten. „Das wird aber keine Welle werden“, so Wittkamp. Laut Will stehen viele Unternehmen unter enormen Kostendruck. Sie müssten – vor allem nach der Corona-Krise - neu in Personal und IT investieren, um die Kundenzufriedenheit zu erhalten.

Wohngebäude in ruhigem Fahrwasser

Besser geht es der Wohngebäudeversicherung. Sie ist durch massive Anpassungen wieder in der Gewinnzone. Die Wohngebäudeversicherung sei durch eine automatische Anpassungsklausel dem Wettbewerb weitgehend entzogen. Inflationsbedingt werde der Durchschnittsbeitrag 2024 erneut deutlich ansteigen und spürbar über 650 Euro liegen.

Nach hohen Indexanpassung von 14,7 Prozent in 2023 und 7,5 Prozent für 2024, rechnet Wittkamp für 2025 mit einem geringeren Anpassungsfaktor. Er werde aber immer noch über dem langjährigen Mittel von 4,3 Prozent liegen. Auch wenn nach Schätzungen der Assekurata über 20 Gebäudeversicherer eine Art Opting-out für den Elementarschadenschutz betreiben, dürfte es Jahre dauern bis über das mäßige Neugeschäft die derzeitige Quote von 54 Prozent Elementarschutzanteil eine maßgebliche Größe erreicht.

"Vertrieb möchte eine gewisse Laufruhe"

Daher bleibe das Thema Pflichtversicherung für den Extra-Naturschutz virulent. Einem Vorpreschen einzelner Versicherer, die den Bestand über Änderungskündigungen umstellen, erteilte Assekurata eine Absage. Der Imagegewinn aktiv gegen den Klimawandel vorzugehen, dürfte von negativen Kundenredaktionen kompensiert werden. „Gerade der Vertrieb möchte eine gewisse Laufruhe in der Sparte und wäre damit kaum einverstanden“, schätzt Will.

Autor(en): Uwe Schmidt-Kasparek